Avant de développer les :

5 étapes pour investir en bourse,

Nous allons voir ensemble :

Quels sont les grands principes de l’investissement en bourse ?!

Dans le cadre d’un article invité, Antonin, auteur du blog https://apprendre-a-investir.net/, nous apporte son expertise sur le vaste sujet qu’est la bourse. Nous verrons ainsi, quelles sont les 5 étapes pour investir en bourse.

Dans le monde d’aujourd’hui, dans lequel l’épargne ne rapporte plus rien, il devient de plus en plus important d’investir une partie de ses revenus.

À long terme, le capital ainsi créé pourra permettre de générer des revenus complémentaires, de manière systématique, et à vie.

L’équilibre démographique fragilise depuis longtemps les systèmes de retraites. Il est donc judicieux de ne pas compter que sur le gouvernement, et de nous prendre en main pour assurer notre avenir financier.

Au-delà de ces considérations,

Si vous n’investissez pas, vous perdez de l’argent :

c’est aussi simple que ça !

L’argent qui dort sur un compte courant, ou sur un Livret A, perd de sa valeur année après année à cause de l’inflation.

Il y a aussi le coût d’opportunité, qui constitue une perte invisible, mais réelle : l’argent que vous auriez pu gagner si vous aviez investi.

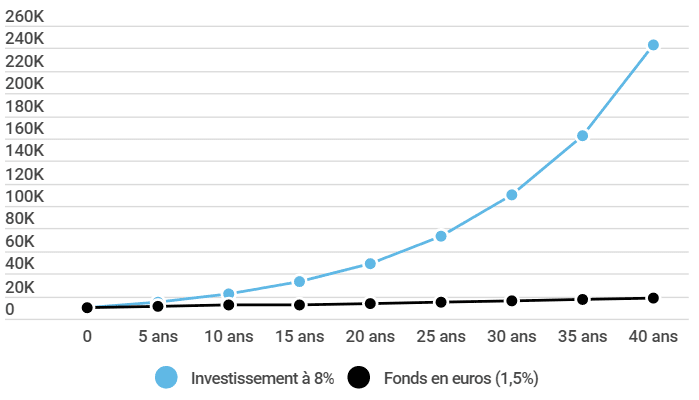

Historiquement, les rendements du marché boursier tournent autour de 8% à 10% par an, en réinvestissant les dividendes.

Le graphique suivant représente l’évolution d’un capital de 10 000 €, sans jamais faire aucun ajout supplémentaire, évoluant avec une croissance raisonnable de 8% par an.

Un investisseur qui chercherait à protéger son capital en le laissant sur un fonds en euros ou sur un Livret A, s’expose donc à de lourdes pertes à long terme, liées au coût d’opportunité.

Cependant, le monde de l’investissement comporte de nombreux pièges, et s’aventurer sur les marchés financiers peut être risqué si l’on ne sait pas ce que l’on fait.

Mais c’est comme dans n’importe quel domaine : si l’on veut réussir, il faut d’abord apprendre.

Ce que vous ignorez en matière d’investissement vous coûte de l’argent : soit parce que vous n’investissez pas, soit parce que vous investissez sans avoir appris à le faire.

Après avoir lu cet article, vous devriez être en mesure de commencer à mettre en place un plan d’action pour commencer à investir en bourse, même si vous partez de zéro.

Voyons ensemble 5 étapes qui feront de vous un investisseur averti.

1. Solidifiez votre base financière

Avant d’investir, il est nécessaire de vous assurer d’avoir des finances personnelles solides.

Vous avez surement déjà entendu qu’il ne faut pas investir de l’argent que l’on ne peut pas se permettre de perdre.

Ou encore, de conserver un matelas de sécurité représentant quelques mois de vos revenus, pour parer aux imprévus.

Ces bons conseils vous permettront d’investir sereinement.

Mais il faut généralement allez un peu plus loin. Voici trois conseils spécifiques pour consolider votre infrastructure financière.

Pour investir, payez-vous en premier

Pour investir, il faut avoir de l’argent à investir. Si vous n’avez pas d’argent, vous ne pourrez pas investir en bourse.

Le meilleur moyen d’avoir de l’argent à investir consiste à vous payer en premier, pour constituer votre enveloppe d’investissement.

De cette façon, vous êtes sûr de pouvoir alimenter régulièrement vos investissements. Si vous attendez la fin du mois en prenant ce qu’il reste pour investir, le plus souvent, il ne restera plus rien, ou pas grand-chose.

En vous payant en premier, vous prendrez confiance dans votre capacité à vous construire un avenir financier brillant.

Et vous aurez le plaisir (et la fierté) de constater que vous vous enrichissez chaque mois.

L’idéal est de consacrer au minimum 10% de vos revenus pour investir.

Mais si vous pensez pouvoir investir 15 %, 30%, ou plus, faites-le : cela accélérera la croissance de votre capital.

Dépensez intelligemment

Plutôt que d’essayer de suivre un budget rébarbatif, adoptez un plan de dépense intelligent qui met l’accent sur vos envies et objectifs à court et à long terme. En éliminant le superflu, et tout en assurant votre quotidien.

La solution des 60% (crée par Richard Jenkins, un universitaire américain) est un exemple de répartition intelligente. En effet il alloue 40% de vos revenus dans vos objectifs et désirs (répartis par tranche de 10%). Tandis que les 60 % restants seront consacrés aux dépenses obligatoires :

- 10% Investissement : pour créer le capital qui va fructifier pour assurer votre avenir.

- 10% Épargne à long terme : pour les grands projets de vie comme la constitution d’un apport immobilier, le financement d’un mariage ou les études des enfants…

- 10% Épargne à court terme : pour les dépenses irrégulières comme les réparations, les imprévus, mais aussi les cadeaux…

- 10% Dépenses plaisir : pour les loisirs, sorties, week-ends, abonnements, achats compulsifs…

- 60% Dépenses de base : logement, transport, alimentation, impôts…

La répartition

Cette répartition vous permet de vous focaliser sur vos plaisirs à court terme et sur vos projets à long terme.

Il n’est pas obligatoire de chercher à reproduire au pourcentage près cette répartition, qui n’est qu’un exemple. Elle peut vous servir de base, et il est important de définir la vôtre pour vous l’approprier.

Le secret pour avoir un système qui dure est l’équilibre entre effort et gratification, entre investissement à long terme et plaisirs à court terme.

Automatisez vos finances

Vous avez peu de chance d’investir à long terme, si vous devez penser à vous occuper chaque mois de votre répartition. Vous allez le faire pendant un ou deux mois, puis vous arrêterez sans même vous en rendre compte.

Pour respecter votre plan, la solution consiste à automatiser vos finances. Cela prendra un peu de temps à mettre en place, mais vous en gagnerez beaucoup par la suite.

Comment faire

L’idée est de segmenter vos revenus en plusieurs comptes, selon la répartition que vous avez précédemment choisie :

- Ouvrez un second compte courant pour vos dépenses plaisir (idéalement un compte sans découvert possible, dans une banque en ligne pour éviter les frais).

- Votre épargne à court terme doit être accessible facilement, mais sans carte. Elle peut être logée dans votre Livret A ou votre LDD.

- Votre épargne à long terme n’a pas besoin d’être accessible immédiatement, mais doit être placée dans un environnement garanti à 100% : l’idéal est le fonds en euros d’une assurance vie.

- Enfin, votre compte d’investissement sera ouvert chez un courtier.

Programmez ensuite des virements automatiques chaque mois, depuis votre compte courant principal, vers vos différents comptes.

Laissez le reste sur votre compte courant principal, pour couvrir vos dépenses courantes.

Ainsi, vous alimenterez sans y penser vos différents comptes : vous épargnez pour vos projets tout comme pour vos investissements, et vous avez un compte loisirs avec une somme pour vous amuser chaque mois.

2. Préparez-vous à investir

Maintenant que vous avez des finances personnelles bien en place et un flux de revenus régulier pour alimenter vos investissements, vous allez définir dans quoi et comment vous allez investir.

Mais avant, réfléchissez à vos objectifs :

- Pourquoi souhaitez-vous investir ? Quelles sont vos motivations profondes ?

- Comment souhaitez-vous gérer vos investissements ? Selon quelle fréquence ? Combien de temps voulez-vous y consacrer ?

- Quels risques êtes-vous prêts à prendre ? Jusqu’à combien êtes-vous prêt à voir votre portefeuille chuter lors de la prochaine grande crise ? Chacun a sa propre appétence au risque, qui dépend de sa psychologie, de son âge, et de sa situation personnelle.

- Quels sont vos objectifs en termes de rendement, de capital à atteindre ou de revenus passifs à générer chaque année ?

- Combien de temps vous donnez-vous pour atteindre ces objectifs ? Quel est votre horizon d’investissement ?

- Qu’est-ce qui vous attire ? Qu’est-ce qui vous rebute ? Investir doit être agréable, et en suivant vos principes.

Maintenant que nous avons vu les objectifs, voyons les réponses

Les réponses à ces questions qui vont vous aiguiller vers ce qui vous correspond le mieux. Par exemple :

- Si vous n’avez pas de temps à y consacrer, il n’y a pas moins chronophage qu’un portefeuille 100 % passif, qui fonctionnera en automatique et vous demandera seulement quelques minutes de gestion par an.

- Si vous n’avez pas le temps ni l’envie de comprendre comment créer un portefeuille, vous pouvez faire appel à un robo-advisor (Nalo, Yomoni, Birdee…), qui va créer et gérer votre portefeuille pour vous. Par contre, la délégation a un coût (les frais de gestion du robo-advisor vont diminuer votre rendement net).

ou encore

- Si vous voulez y consacrer du temps, vous pouvez vous intéresser à la gestion active, et aux stratégies plus avancées, comme le suivi de tendance, afin de viser des rendements supérieurs à 10% (en revanche, évitez le trading, car vous serez statistiquement perdant dès le départ).

- Si votre appétence pour le risque est élevée, votre portefeuille sera composé par une majorité d’actions, la classe d’actifs la plus performante historiquement.

- Si vous vous sentez l’âme d’un spéculateur qui est capable de contrôler ses émotions et de respecter un plan à la lettre, les cryptomonnaies sont une piste pour compléter votre portefeuille d’actions.

- Si au contraire vous avez du mal à tolérer la volatilité, votre portefeuille sera largement diversifié et comportera des valeurs refuges (obligations, or…), en plus des actions.

Les pistes de réflexion

Ce sont des pistes de réflexion : vous irez ensuite creuser plus en profondeur ce qui vous parle / vous attire.

Quel que soit votre choix, il n’existe pas d’investissement sans risque. Mais comme nous l’avons vu, ne pas investir est également risqué, puisque votre argent ne fructifiera jamais (et votre coût d’opportunité sera de plus en plus grand).

3. Évitez les pièges

L’investissement en bourse comporte de nombreux pièges. Votre rôle est de vous informer et de devenir suffisamment compétent pour les repérer, afin d’éviter de perdre du temps et de l’argent.

Voici quelques pièges à éviter en bourse.

Piège n°1 : Confier votre argent à un gestionnaire professionnel

Un premier piège consiste à vouloir confier son argent à un fonds commun de placement, géré par un professionnel.

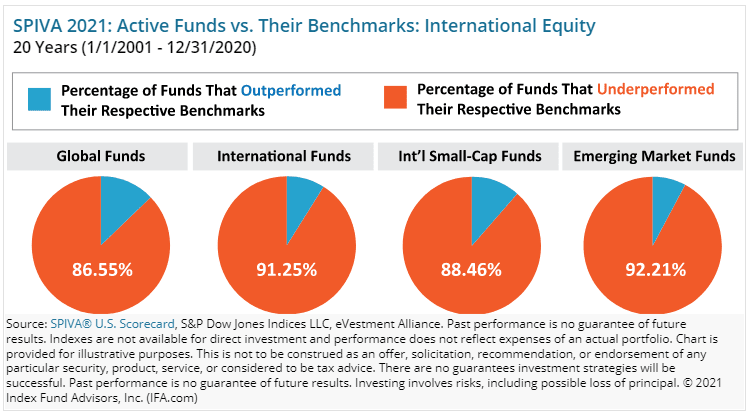

Plusieurs études ont montré qu’environ 90% de ces fonds actifs ont une performance inférieure à celle de l’ensemble du marché.

Mais les performances des fonds actifs gérés par des professionnels sont encore plus mauvaises qu’il n’y parait, puisque ces statistiques concernent seulement une minorité des fonds actifs : ceux qui survivent plus de 10 ans.

Les frais cachés

De plus, ils comportent plusieurs types de frais plus ou moins cachés (frais d’entrée, frais de gestion, frais administratifs, frais de retrait, frais d’achat, frais d’opération…), qui, cumulées, atteignent souvent les 2 ou 3% par an minimum, et qui ainsi dilapideront vos gains au fil des années.

Heureusement, il existe des fonds passifs, qui reproduisent automatiquement la performance du marché (CAC 40, S&P 500), et pour des frais minimes (environ 0,2%/an) : les ETF (ou trackers).

Les ETF vous garantissent la performance du marché, et donc de faire mieux que 95% des fonds gérés par des professionnels.

Piège n°2 : Investir dans des actions individuelles

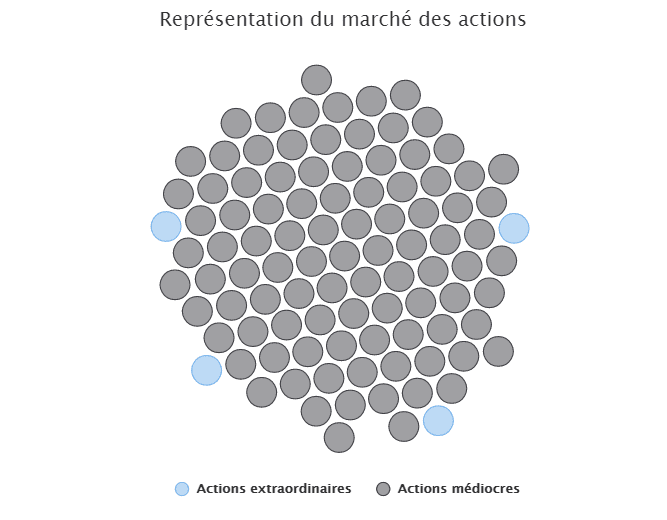

Selon une étude réalisée par le professeur Hendrik Bessembinder, seulement 4% des actions produisent des performances extraordinaires.

Les 96% restantes tournent en moyenne autour de 3% de rendement annuel (et certaines ont même un rendement négatif).

Si vous choisissez vos actions vous-mêmes, vous avez beaucoup plus de chance de tomber sur une action qui va produire 3% par an, que 50 ou 60%/an. Pourquoi ? Parce qu’il est impossible de savoir à l’avance quels sont les titres qui vont littéralement exploser.

Il y a bien quelques rares investisseurs (tels Warren Buffett ou Jim Simons), qui arrivent à battre le marché en sélectionnant les bons titres, mais ces personnes sont des exceptions.

Et si vous pensez être le nouveau Warren Buffett, alors vous n’êtes probablement pas en train de lire cet article !

La stratégie

La solution consiste donc à acheter tout le marché. Historiquement, le marché génère de 8 à 10%/an, ce qui est plus que bien.

Investir dans l’ensemble du marché vous donne aussi l’avantage de ne pas avoir à choisir des actions (ni à vous demander ensuite si vous avez fait le bon choix).

La solution idéale pour investir dans le marché, c’est-à-dire dans des indices boursiers, passe par les ETF.

Piège n°3 : Le trading

Le trading est souvent présenté comme la solution miracle pour s’enrichir, pourtant, beaucoup de traders expérimentent souvent le contraire

Le trading correspond à une approche ultra-spéculative et relativement risquée.

L’investissement en bourse est une activité bien différente du trading : elle n’est pas fondée sur la spéculation sur quelques titres, mais sur un investissement global dans le marché, qui offre bien plus de certitudes.

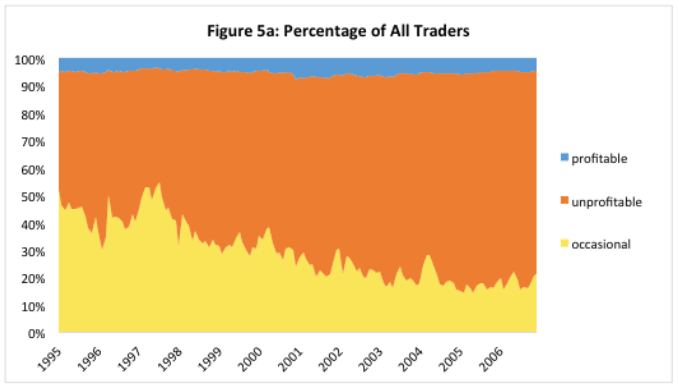

Le principal problème avec le trading (outre son côté chronophage), c’est la performance. Les études montrent que seuls 3% des traders sont rentables (c’est-à-dire qu’ils gagnent de l’argent).

Et parmi les traders rentables, tous ne battent pas le marché et les ETF.

Source : Do Day traders rationally learn about their ability – Universities of Pekin, Berkeley, Davis

Si vous avez l’âme d’un investisseur plutôt que d’un spéculateur, oubliez le trading.

J’aurai pu développer d’autres pièges, qui peuvent être problématiques à différents degrés :

- Utiliser l’effet de levier.

- Se jeter sur les IPO (introductions en bourse).

- Penser que les actions à dividendes sont mieux que les autres.

- Suivre le presse spécialisée.

- Prendre ses décisions en fonction des performances récentes.

4. Définissez votre stratégie

Maintenant que vous êtes conscient des pièges à éviter, vous allez pour commencer à définir votre stratégie.

Votre stratégie est la clé de voute de votre investissement. C’est elle qui doit vous emmener vers vos objectifs, tout en étant parfaitement adaptée à votre situation personnelle.

En effet, si vous adoptez une stratégie :

- Trop risquée pour vous : vous risquez d’abandonner lors de la prochaine crise, et de repartir avec une perte.

- Trop compliquée ou trop chronophage pour vous : vous n’arriverez pas à la maintenir à long terme.

La tolérance face au risque

Votre stratégie doit vous convenir à 100 %.

Pendant la crise de 2008, environ 50 % des PEA (Plan d’Épargne en Actions) détenus par des particuliers ont été clôturés.

De nombreux investisseurs ont donc perdu de l’argent en soldant leur PEA au pire moment possible, sous l’effet de la panique (le marché des actions s’est effondré en 2008).

Doit-on pour autant incriminer la crise ? Pas du tout, car les crises font partie du jeu ! Et il faut rappeler que si cette crise a représenté une baisse de -50 %, la hausse qui a suivi, jusqu’en 2020, a été de +380 % !

Les crises

Les crises n’empêchent donc pas la hausse des marchés, ni les investisseurs de s’enrichir. Si certains investisseurs perdent de l’argent en bourse, c’est simplement parce qu’ils ne prennent pas le temps de définir correctement leur stratégie.

Il faut savoir qu’un PEA permet la mise en place de stratégies plutôt offensives, uniquement sur actions. Un PEA correspond donc aux investisseurs qui supportent bien la volatilité lors des crises (ce qui n’est pas le cas de tout le monde !).

Les investisseurs qui ont paniqué en 2008 en clôturant leur PEA auraient donc probablement mieux fait de mettre en place un portefeuille moins volatil, sur un compte-titres ou une assurance vie. Ces deux enveloppes fiscales permettent d’investir de manière plus équilibrée et plus diversifiée.

L’allocation d’actifs

Pour mettre en place une stratégie qui soit bien adaptée pour vous, il faut s’intéresser à l’allocation d’actifs : la manière dont on répartit différents actifs dans un portefeuille.

L’allocation d’actifs va influer sur le comportement futur de votre portefeuille, tant lors des crises que lors des marchés haussiers ou inflationnistes.

L’allocation d’actifs permet de définir la composition du portefeuille en répondant à des questions telles que :

- Quel type d’actifs vais-je détenir (actions, obligations, or, matières premières, cryptomonnaies ?)

- Quelle sera la répartition pour chacune d’entre elles ?

- Quelle répartition à l’intérieur de chaque classe d’actifs (quels types d’actions, d’obligations ? Quelles matières premières ? Quelles cryptomonnaies ?)

L’allocation d’actifs que vous choisissez doit correspondre à votre tolérance au risque et à vos objectifs à long terme. Ainsi, vous serez capable de maintenir votre portefeuille dans le temps.

En bourse, il y a deux grands types de stratégies : les stratégies actives, et les stratégies passives.

Stratégies actives

Les stratégies actives cherchent à obtenir un rendement supérieur à celui du marché (le fameux Alpha, ou rendement excédentaire), en modifiant régulièrement la composition du portefeuille.

Mais la plupart des stratégies actives sont assez « touchy« . Ce n’est pas pour rien que j’ai classé le trading et le stock picking (choisir soi-même des actions individuelles) parmi les pièges à éviter.

Bien que certains mettent en avant le trading, la réalité des faits montre que très peu de personnes réussissent à battre le marché avec un portefeuille d’actions, ou avec une stratégie de trading.

Comment battre le marché

Les seules stratégies actives dont il est démontré scientifiquement, par des études, qu’elles permettaient de battre le marché à long terme, sont les stratégies Smart Beta (valeur, qualité, Momentum…).

Elles exploitent des anomalies de marché, et tirent parti de la psychologie des investisseurs.

Il y a plusieurs façons de les mettre en place :

- De manière assez basique, avec par exemple un simple ETF exposé au Smart Beta.

- De manière plus poussée, en s’exposant manuellement aux facteurs Smart Beta. Par exemple, pour le Momentum, en mettant en place une stratégie de suivi de tendance sur des actifs en forte hausse. Cela implique toutefois un travail en amont, via des backtests, pour tester la robustesse de la stratégie dans toutes les conditions de marché.

Les stratégies ne sont pas faites pour tout le monde, car elles demandent de la rigueur, tout comme de parfois devoir assumer une plus forte volatilité, et d’accepter des périodes de sous-performance (battre le marché à long terme ne signifie pas de le battre en permanence).

Stratégies passives

Les stratégies passives cherchent simplement à s’exposer à la hausse du marché à long terme.

Elles consistent à investir dans un (des) indice(s) boursier(s), via des ETF, puis à laisser faire : avec le temps, un portefeuille passif prend de la valeur en profitant de la hausse de la bourse à long terme.

Les stratégies passives ont deux grands avantages :

- Elles vous assurent d’obtenir la performance du marché, sans effort, et de battre la grande majorité des investisseurs actifs (traders, stock pickers) et des professionnels (avec leurs fonds actifs gavés de frais).

- Une fois que l’on a mis en place un portefeuille passif, il n’y a plus grand-chose à faire, si ce n’est rééquilibrer son portefeuille une fois par an, pour respecter l’allocation d’actifs choisie au départ.

Une stratégie passive peut être plus ou moins complexe : il est possible de mettre en place un portefeuille minimaliste, avec un seul ETF, mais aussi d’avoir beaucoup plus de lignes en portefeuilles.

Par rapport à vos objectifs

Tout dépend des objectifs à long terme, du niveau de rendement/risque recherché, et du temps dont vous disposez pour gérer votre portefeuille.

Dans tous les cas (stratégies actives ou passives), la bourse offre une grande souplesse, car il est possible de faire évoluer sa stratégie en cours de route.

Les stratégie passives conviennent bien aux débutants, car elles sont faciles à comprendre et à mettre en place.

Avec un peu d’expérience, il est ensuite possible commencer à explorer les stratégies actives (concentrez-vous alors sur celles dont l’efficacité est réellement démontrée).

Toutefois, vous pouvez aussi très bien rester sur une stratégie 100% passive : plus de complexité n’amène pas forcément plus de performance.

Vous avez aussi la possibilité de mixer votre portefeuille avec les deux types de stratégies, ou bien en créant un deuxième portefeuille, consacré à une autre stratégie.

Formez-vous avant d’investir

Quels que soient vos objectifs et votre stratégie, formez-vous AVANT d’investir votre argent. Faites partie de ceux qui prennent le temps de faire les choses correctement. Vous vous remercierez plus tard !

Ne vous précipitez pas, les marchés seront toujours là dans un an ou plus.

En vous formant, vous maximiserez vos chances de ne jamais faire d’erreur, ni d’être pris en défaut par une situation imprévue. Ainsi, vous pourrez investir à long terme, en profitant de l’effet cumulé, pour vous placer dans une spirale d’enrichissement continue.

Se former (en lisant des livres, en écoutant des podcasts ou en vous faisant accompagner par une personne expérimentée) reste valable pour tous les types d’investissement (immobilier, bourse, cryptomonnaies, crowdfunding, capital-risque, etc). C’est aussi valable dans tous les domaines : il vaut mieux apprendre à conduire avant de prendre le volant, à grimper avant de faire de l’escalade, la mécanique avant de réparer sa voiture…

5. Passez à l’action

Une fois que vous avez défini votre stratégie, il vous restera à passer à l’action, à implémenter votre stratégie.

Cela peut paraître trivial, mais j’ai vu de nombreuses personnes ayant en main une stratégie prête à l’emploi, et qui ne sont jamais passées à l’action.

Autant vous dire qu’au moment où j’écris ces lignes, ces personnes ont perdu de l’argent : elles payent leur coût d’opportunité.

Cependant, passer à l’action peut parfois sembler intimidant si vous n’avez encore jamais investi en bourse.

Pour ne pas ajouter de freins à l’action, ne tombez pas dans la sur-optimisation dès le départ, en voulant mettre en place une usine à gaz.

Commencez le plus simplement possible, même de manière incomplète par rapport à ce que vous aviez prévu initialement. Votre stratégie n’est jamais figée, et vous pourrez l’améliorer au fur et à mesure.

L’objectif est avant tout de commencer à investir, en suivant les étapes suivantes : choisir une enveloppe fiscale, ouvrir un compte chez un courtier, faire un premier versement, et investir votre argent.

Si vous n’avez pas encore assez d’argent pour investir, commencez quand même, même avec une petite somme symbolique. L’objectif est d’initier le mouvement.

Car la connaissance sans action n’est pas de la connaissance

On peut passer des heures et des heures à réfléchir sur sa stratégie et la composition de son portefeuille. Mais cela ne sert à rien si l’on reste uniquement dans la théorie, sans passer à la pratique.

La procrastination peut varier de beaucoup selon les personnes. Si vous n’êtes pas touché, vous n’aurez aucun mal à passer à l’action.

En revanche, si vous avez tendance procrastiner, il est particulièrement important de commencer le plus simplement et modestement possible, afin d’éviter tout blocage psychologique ou émotionnel. Dans ce cas, vous pouvez commencer par un portefeuille minimaliste, avec une petite somme.

Une fois en place, il sera toujours temps de faire évoluer votre portefeuille, et de l’alimenter pour investir plus d’argent.

Conclusion

Nous voilà à la fin de cet article, qui vous dévoile les étapes à suivre pour investir en bourse, afin de faire fructifier votre argent.

J’espère qu’il a nourri votre réflexion, et que vous y voyez plus clair quant aux possibilités qui s’offrent à vous, et que vous avez maintenant hâte de passer à l’action.

Je terminerai en évoquant plusieurs maux qui touchent souvent les investisseurs, afin d’éviter qu’ils ne vous freinent dans votre progression :

- Trop vouloir se précipiter, en mettant la charrue avant les bœufs : n’investissez pas sans réfléchir, par peur de manquer quelque chose. Vous risquez de faire des bêtises. Le marché et les opportunités seront toujours là quand vous serez prêt.

- Ne pas assez prêter attention à l’origine des conseils que l’on suit. Les forums, groupes Facebook et vidéos YouTube ne peuvent être que des compléments, sur des points particuliers. Ils ne devraient jamais être la seule source d’information, car la qualité du contenu que l’on y trouve est très variable. Le risque est d’appliquer de mauvais conseils, ou des conseils inadaptés à votre situation.

- Croire aux méthodes secrètes miraculeuses, qui permettent de s’enrichir rapidement. C’est la meilleure façon de perdre de l’argent. Si la société et la technologie évoluent (en on peut profiter des évolutions), les fondamentaux de l’investissement et les grands principes pour s’enrichir sont déjà connus, car ils sont intemporels. Lorsque vous entendez parler d’une « nouvelle technique », d’une « stratégie secrète », fuyez !

Pour réussir en bourse…

il suffit d’appliquer une stratégie adaptée à votre situation (mode de gestion, horizon d’investissement et aversion au risque), puis de la mettre en place dans un environnement qui permette de limiter les frais et la fiscalité. Enfin, il suffit alors de laisser faire le temps.

Je vous souhaite beaucoup de réussite dans vos futurs investissements financiers.

Retrouvez ces stratégies boursières et bien plus encore sur le site d’Antonin https://apprendre-a-investir.net/

Plus de 500 personnes ont été accompagnées avec succès vers la recherche, l’achat et l’exploitation de leur(s) colocation(s). Alors pourquoi pas vous ?!

Bien sur j’attends vos retours, likes, partages (sur les icônes qui apparaissent sur votre gauche). Ils sont prêts à cliquer.

Pour les personnes qui souhaitent apprendre à investir avant d’investir, et ne pas se tromper…

J’ai créé un abonnement à prix tout riquiqui, seulement 29 €/mois pour vous !!

C’est un abonnement SANS ENGAGEMENT !!

Donc pour une fois, pensez à vous !!!

Soyez curieux/se et cliquez sur ce lien pour découvrir le « menu ».

Également pensez à :

- laisser un commentaire, juste en dessous,

- vous inscrire à la newsletter du site : Les revenus autrement (vous aurez accès à des vidéos, des offres et des conseils exclusifs). Vous pourrez également télécharger mon tableau de rentabilité spécial colocation que je vous offre. C’est celui que j’utilise personnellement pour faire mes propositions d’achat.

- Pour recevoir un email par jour gratuitement sur l’immobilier cliquez ici

- le partager sur Facebook,

- vous abonner à la chaîne Youtube, (au moins 1 vidéo par semaine)

- rejoindre la communauté Lesrevenusautrement sur Instagram

- si vous voulez en apprendre plus sur l’immobilier découvrez mon 1er livre intitulé => Changez de vie grâce à l’immobilier, qui a déjà été téléchargé plus de 500 fois

Si vous voulez passer au niveau supérieur, consultez notre catalogue en cliquant ici.

Vos données resteront confidentielles

Vos données resteront confidentielles

0 Comments